共働きのご夫婦の方は、「医療費控除」は夫が申告した方が良いの?妻が申告した方が良いの?夫婦別々で申告した方が良いの?と疑問を持たれてる方が多いと思います。

そもそも医療費控除とはなんぞや?という方もいらっしゃると思います。

まずは、「医療費控除」とはどのような控除かについてみていきましょう。

1.医療費控除とは?

医療費控除とは、その年の1月1日から12月31日までのあいだに、ご自身またはご自身と生計を一にする配偶者(ご自身の妻や夫のこと)やその他の親族(子や親)のために医療費を支払った場合において、その支払った医療費が一定額を超えるときは、その医療費の額を基に計算される金額の所得控除をうけることができる控除です。

この控除は年末調整では適用できないため、給与所得者が控除を受けるためには確定申告を行う必要があります。

生計を一にするとは?

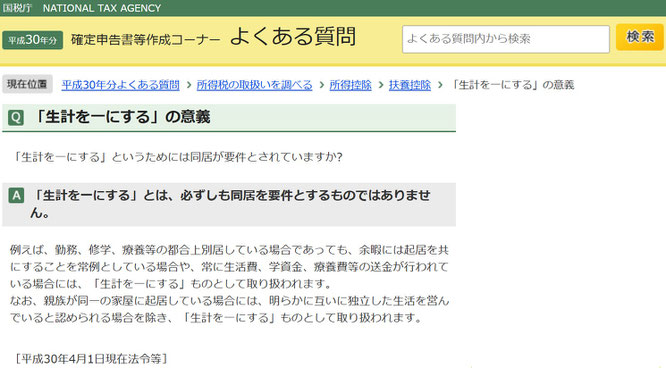

「生計を一にする」とは、必ずしも同一の家屋に起居していることをいうのでなく、次のような場合には、それぞれ次によることとされています。

(1)勤務、修学、療養等の都合上他の親族と日常の起居を共にしていない親族がいる場合であっても、

次に掲げる場合に該当するときは、これらの親族は生計を一にするものとする。

イ 当該他の親族と日常の起居を共にしていない親族が、勤務、修学等の余暇には当該他の親族のも

とで起居を共にすることを常例としている場合

ロ これらの親族間において、常に生活費、学資金、療養費等の送金が行われている場合

(2)親族が同一の家屋に起居している場合には、明らかに互いに独立した生活を営んでいると認められ

る場合を除き、これらの親族は生計を一にするものとする。

したがって、例えば、子どもが大学入学にともない別居していたり、母親の年収が少額で、あなたからの仕送りで生活しているというような状況にあれば、あなたと子ども・母親とは「生計を一にしている」こととなり、あなたが負担した医療費は医療費控除の対象となります。

【ご参照:国税庁よくある質問】

2.医療費控除の対象となる医療費とは?

医療費控除の対象となる医療費には、対象となるものとならいものがあります。

(1)医療費の要件

- 納税者が、自己または自己と生計を一にする配偶者やその他の親族のために支払った医療費であること。

- その年の1月1日から12月31日までのあいだに支払った医療費であること(ただし、未払いの医療費がある場合は、実際に支払った年の医療費控除の対象)。

(2)医療費控除の対象となるものとならない医療費の例

| 控除の対象となるもの(例) | 控除の対象とならないもの(例) |

|

|

※健康診断や人間ドックで疾病が発見され治療をした場合は、健康診断・人間ドック費用は医療費控除の

対象となります。

3.医療費控除の金額は?

(1)医療費控除の金額の計算

医療費控除の対象となる金額は、次の式で計算した金額(最高で200万円)です。

|

医療費控除額 (最高200万円) |

= | ( |

その年中に支払った 医療費の合計額 |

- |

保険金などで 補填される金額 |

) |

- | 総所得金額等の5%※ |

※総所得金額等の5%が10万円を超える場合は10万円が上限です

簡単に考えますと、下記の計算式わかりやすと思います。

- 総所得金額等200万円以上:1年間の医療費-補填金額-10万円=医療費控除額

- 総所得金額等200万円未満:1年間の医療費-補填金額-総所得金額等の5%=医療費控除額

上記からわかりますが、「総所得金額等200万円以上の方」は1年間の医療費が10万円を超えたとき。

「総所得金額等200万円未満の方」は1年間の医療費が総所得金額等の5%を超えたときでないと医療費控除は受けられないということです。

●総所得金額等200万円以上の方(10万円が上限が適用)

例えば、総所得金額等が200万円でも400万円でも500万円でも10万円が上限となります。

※200万円×5%=10万円(OK)、400万円×5%=20万円(10万円が上限)、500万円×5%=250万円(10万円が上限)

●総所得金額等200万円未満の方(総所得金額等の5%が適用)

例えば、総所得金額等が190万円であれば9.5万円、150万円であれば7.5万円、100万円であれば5万円が上限となります。

(2)保険金などで補填される金額とは

- 医療保険金や入院給付金、傷害費用保険金など

- 健康保険からの支給による療養費や出産育児一時金、家族出産育児一時金、家族療養費、高額療養費、高額介護合算療養費など

- 医療費の補填を目的として支払いを受ける損害賠償金

なお、傷病手当金、出産手当金、見舞金等は、「保険金などで補填される金額」には含まれません。また、死亡、重度高度障害が残ったこと、療養のために労務に服することができなくなったことによる保険金、損害賠償金や基本生活費の補填とされる所得補償保険の保険金も同様です。

【補足】

「保険金などで補填される金額」は、その給付の目的となった医療費の金額を限度として差し引きます。よって、引ききれない金額があったとしてもほかの医療費から差し引きません。

- 骨折によりA病院へ支払った医療費10万円-補填された保険金12万円=▲2万円

- インフルエンザによりB病院へ支払った医療費3万円

この場合はA病院への支払い10万円と保険金12万円の差額は▲2万円となりますが、B病院への支払い3万円から2万円は差し引きません。

(3)医療費控除を受けるための手続き

医療費控除に関する事項を記載した医療費控除の明細書を確定申告書に添付してお住まいの税務署に提出して申告します。

なお、医療費控除は領収書の提出は不要です。但し、領収書は5年間の保管義務があるのでその期間は捨てないでください。

●確定申告書等の作成 - 国税庁☜こちらから作成できます

【医療費控除申告の動画】

パソコン申告 医療費控除の入力方法

スマホ申告 医療費控除の入力方法

スマホ申告 マイナンバーカードを利用した

e-Tax送信方法

4.結果的に夫婦のどちらが申告すれば良いの?

ここからが本題となりますが、夫婦別々の会社から給料を得ていて、別々の健康保険組合に加入しているからといって、別々に申告しないといけないということもありません。

正直、夫にまとめても妻にまとめても夫婦別々に申告しても構わないです。

ただ一つ言えることは、誰が申告すればその世帯の節税効果が一番高いかといいますと、所得の多い方にまとめてその方が申告することです。

例えば、夫の総所得金額等が500万円、妻の総所得金額等が300万円で、1年間の医療費が下記のとおりとしましょう。

【1年間の医療費】※保険金などで補填される金額は無し

- 夫(会 社 員) :腰痛治療(60,000円/年)

- 妻(会 社 員) :市販の医薬品購入(14,000円)

- 長男(高校生):骨折治療(100,000円/年)

- 長女(小学生):発達段階にある子どもの歯列矯正(400,000円/年)

年合計医療費574,000円をもとに計算することになります。

(夫がまとめて申告する場合)

・574,000-100,000円=474,000円 ☜医療費控除額

(妻がまとめて申告する場合)

・574,000-100,000円=474,000円 ☜医療費控除額

医療費控除額は夫でも妻でも一緒の474,000円です。しかし、ここで違いが生じるのが総所得金額等です。夫は500万円、妻は300万円。

所得税は超過累進税率が採用されるので、所得の高い方が税率が高くなります。

※実際には総所得金額から所得控除の上、課税総所得金額を算出し、課税総所得金額に税率を掛けますがここでは省略しま

す

よって、総所得金額の高い夫の方から医療費控除し、課税総所得金額を下げた方が所得税が低くなるということになります。

●所得税の税額速算表

| 課税総所得金額(A) | 税率(B) | 控除額(C) |

| 195万円以下 | 5% | 0円 |

| 195万円超~330万円以下 | 10% | 9.75万円 |

| 330万円超~695万円以下 | 20% | 42.75万円 |

|

695万円超~900万円以下 |

23% | 63.60万円 |

|

900万円超~1,800万円以下 |

33% | 153.60万円 |

|

1,800万円超~4,000万円以下 |

40% | 279.60万円 |

|

4,000万円超 |

45% | 479.60万円 |

【速算表による税額の計算】

税額=(A)×(B)-(C)

(例)

・課税総所得金額400万円の税額

400万円×20%-42.75万円=37.25万円

・課税総所得金額300万円の税額

300万円×10%-9.75万円=20.25万円

※復興特別所得税は別途

医療費控除により、課税総所得金額を下げられるので効果が高まります。

上記のとおり、世帯としては所得税の減税効果はありますが、実際には、夫は夫で、妻は妻で、ご自身の所得を下げて手取を増やすことを重視する方もいらっしゃると思います。

結論としましては、世帯としての税金の還付を多く受けるのか、財布は別だからそれぞれご夫婦ご自身の税金の還付の方に重きをおくのかは、ご夫婦で相談して決めていただいたら良いと思います。

ただし、夫婦別々に申告しますと、それぞれが10万円を差し引いて申告することになります(夫婦の片方にまとめると10万円の差し引きで済みますが、別々だとそれぞれ10万円の差し引きが必要となる)。

それでも構わないということもあるので、ご夫婦のあいだでどう考えるかですね。

5.医療費が総所得金額等の5%より少なかった場合

年度中の医療費が10万円または総所得金額等の5%より少なかったということがあると思います。その場合は、セルフメディケーション税制をご検討ください。

ご自身またはご自身と生計を一にする配偶者やその他の親族(子や親)のために特定一般用医薬品(スイッチOTC医薬品)を購入した場合において、ご自身がその年中に健康の保持増進および疾病の予防への取り組みとして一定の健康診断や予防接種等を行っているときは、医療費控除との選択により、その年中の特定一般用医薬品等購入費の合計額(保険金等により補填される部分の金額を除く)のうち、12,000円を超える部分の金額(88,000円を限度)を控除額とするセルフメディケーション税制(特定一般用医薬品等購入費を支払った場合の医療費控除の特例)の適用をうけることができます。

一部の対象医薬品については、その医薬品のパッケージにセルフメディケーション税制の対象である旨を示す識別マークが掲載されています。

また、セルフメディケーション税制の対象商品は購入時の領収書等にセルフメディケーション税制の対象商品である旨が表示されています。

(1)セルフメディケーション税制を適用した場合の控除金額

セルフメディケーション税制を適用した場合の医療費控除の金額は次のとおりです。

|

医療費控除額 (最高88,000円) |

= | ( |

その年中に支払った 特定一般用医薬品等の購入費の合計額 |

- |

保険金などで 補填される金額 |

) |

- | 12,000円 |

(2)医療費控除とセルフメディケーション税制との違い

| 医療費控除 | セルフメディケーション税制 | |

| 医療等の対象者 |

ご自身およびご自身と生計を一にする 配偶者その他の親族 |

ご自身およびご自身と生計を一にする 配偶者その他親族 |

| 控除の対象 |

医療費(医薬品や通院費等を含む) |

一定のスイッチOTC医薬品等 |

| 最低自己負担額 |

10万円(総所得金額等×5%と10万円の いずれか小さい金額) |

12,000円 |

| 控除限度額 |

200万円 |

88,000円 |

| 適用期限 |

期限なし |

2026年12月31日まで |

(3)医療費控除を受けるための手続き

セルフメディケーション税制の適用に関する事項を記載した確定申告書に、セルフメディケーション税制の明細書を添付してお住まいの税務署に申告します。

なお、一定の取り組みを行ったことを明らかにする取組関係書類や医薬品の領収書等の添付・提示は不要ですが5年間の保管義務があります(通常の医療費控除と同じ)。

「医療費控除」、「セルフメディケーション税制」のどちらの控除を利用するかは、総所得金額やその年中にかかった医療費や医薬品代から、ご自身・ご夫婦で決める形になりますが、確定申告することで少しでも税金が戻ってくるのであれば、積極的に利用しない手はありませんね。